[삼성SDI 주가]

삼성 SDI 2분기 실적 리뷰입니다.

이전 전망에 비해서 매출액은 소폭 증가했고, 영업이익은 30% 이상 증가했습니다.

소형전지가 기대 이상이었고, 전자재료도 나쁘지 않았습니다. 중대형 전지는 이전 전망치를 하회했습니다.

3분기는 2분기 대비 크게 좋아질 것으로 예상합니다. 이전 전망에 비해서는 다소 낮은 수준이지만 매출 2.8조 원, 영업이익 1,774억 원으로 전망합니다. 매출액은 전 사업부가 증가하는데 중대형 전지와 소형전지가 10% 이상 증가할 것으로 보입니다. 전자재료는 편광필름 부진으로 소폭 증가할 것으로 예상합니다. 영업이익은 중대형 전지가 거의 BEP에 근접한 적자가 예상되면서 2분기 대비 71% 증가할 것으로 보입니다.

다소 부진한 전기차 매출은 4분기에 큰 폭으로 증가할 것으로 보입니다. 영업이익도 이에 따라 4분기에는 3,000억 원에 근접할 것으로 기대합니다. 현재 주가는 당장의 영업이익 규모에 비하면 과한 수준은 맞지만 2차 전지 관련 기대감이 예전보다 더 높아지고 성장성이 가시화되면서 아직은 좀 더 상승 여력이 있는 것으로 생각합니다. 전기차 모멘텀이 본격화되는 하반기에 주가는 한 단계 더 레벨업할 수 있을 것으로 기대합니다.

목표주가는 50만 원으로 상향 조정합니다.

[삼성전기 주가]

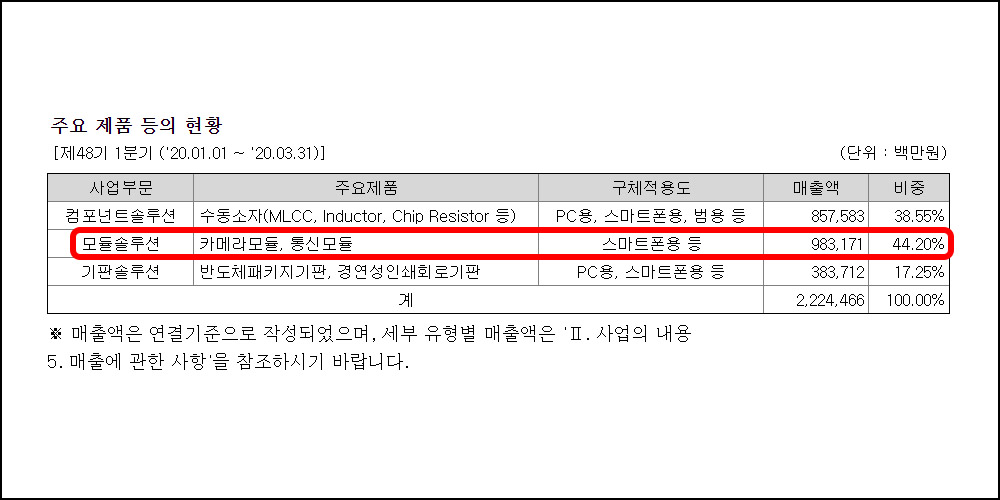

삼성전기 2분기 실적 리뷰입니다.

2분기 매출액은 예상치를 소폭 상회한 1.8조 원, 영업이익은 예상치를 소폭 하회 한 960억 원입니다.

모바일 비중이 높은 만큼 2분기 실적 부진은 충분히 예상되었습니다. 특히 모듈 사업부의 부진이 실적 악화의 원인이었습니다.

3분기에는 2분기 대비 튼 폭으로 개선될 것으로 전망합니다. 매출액은 2.15조 원, 영업이익은 2,072억 원으로 예상합니다. 2분기에 부진했던 기판 사업부, 모듈 사업부가 크게 개선되고, MLCC도 영업이익률이 2분기 대비 상승할 것으로 기대합니다.

4분기 영업이익은 모바일 계절성으로 3분기 대비 소폭 감소하겠지만 MLCC 영업이익률은 4분기에도 15%를 유지할 것으로 예상합니다. 현재 주가 수준은 영업이익 수준 대비로는 높게 형성되어 있습니다. 연간 영업이익 6,500억 원 수준에 시가 총액은 10.7조 원입니다.

늘 보고서에 넣은 영업이익, 주가 그래프에서도 다소 상단에 위치해 있어서 부담스럽긴 합니다만 아직 하반기 실적 모멘텀이 남아 있고 신규 거래선 및 5G 전장 관련 기대감을 고려하면 여기서 한 단계 레벨업은 가능하지 않나 생각합니다.

목표주가는 17만 원으로 상향합니다.

댓글 없음:

댓글 쓰기